今日,将有价值超过 22 亿美元的比特币与以太坊期权到期,标志着 2026 年首个大规模衍生品结算日的来临。

当前,两大主流加密资产价格均接近关键行权价位。此举引发了交易员的高度关注,他们正密切留意结算后或将出现的波动,以及为新一年行情带来的前瞻性信号。

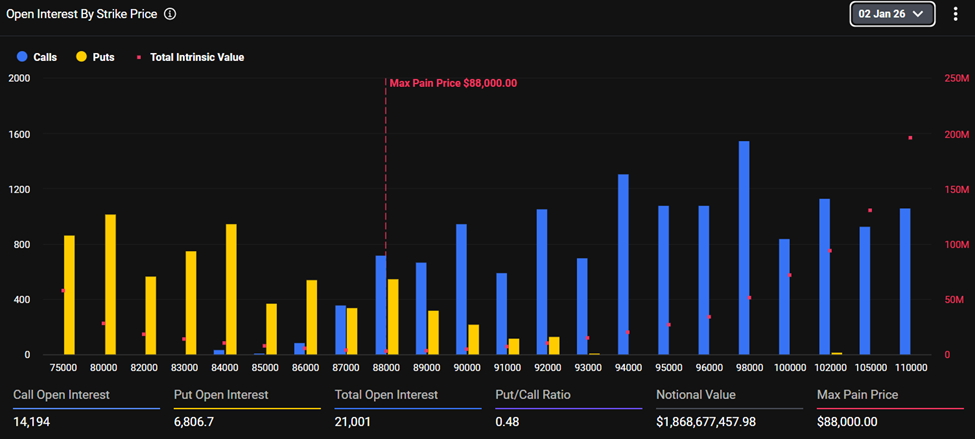

比特币在期权名义价值中占据主导,相关合约总额达约 18.7 亿美元。截至结算时,比特币报价约为 $88,972,略高于市场最大痛点价 $88,000。

未平仓数据显示,当前看涨(Call)合约为 14,194 张,看跌(Put)合约为 6,806 张,合计未平仓总量为 21,001 张,认沽认购比为 0.48。该比例显示市场整体偏多,交易员全年仍倾向于看涨布局,高于寻求下行保护。

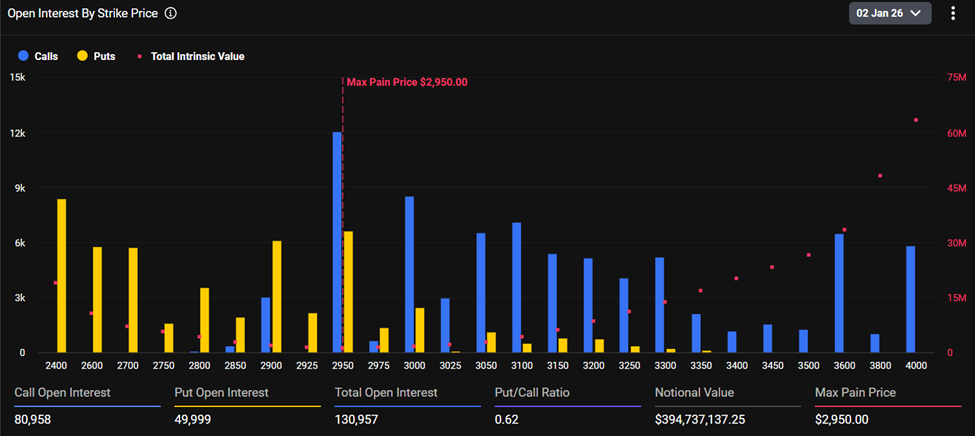

以太坊期权名义价值约为 3.957 亿美元。ETH 当前徘徊在 $3,023,同样略高于其最大痛点价 $2,950。

未平仓总量依然偏高。看涨期权(Call)为 80,957 张,看跌期权(Put)为 49,998 张,总未平仓合约 130,955 张,认沽认购比为 0.62。

尽管以太坊的多头氛围不及比特币强烈,但整体仓位结构仍显示出谨慎乐观,而非侧重防御性对冲。

如期权结算窗口所示,这一时点对衍生品市场尤为关键。合约到期后,持有者需决定行权或放弃头寸,价格波动常常向“最大痛点”靠拢,即最多未实现收益合约的价位。

这些关键价位通常有利于期权卖方:当标的资产趋向该区间时,卖方面临的实际赔付压力相对较小。

此次结算的时间节点也具有特殊意义。作为 2026 年首个大规模衍生品交割事件,或将为接下来的一个季度定下基调。

从历史表现来看,大型期权事件常常引发市场波动,尤其是在现货价格明显高于或低于最大痛点区间时更为明显。

仓位数据显示,多头情绪明显占优。比特币大宗交易通常被视为机构策略,当前看涨期权成交量占比达 36.4%,而看跌期权仅为 24.9%。

以太坊大宗交易则更加偏向多头,看涨期权成交占比高达 73.7%。这一资金流向表明投资者更侧重长期布局,而不仅仅是短线投机。

这种乐观情绪也体现在远期合约上。比特币期权成交量集中于 2026 年下半年,尤其是 3 月和 6 月到期的合约;以太坊则在全年季度合约上持续受到关注。

上述交易结构意味着,市场参与者不仅为短期价格波动做准备,同时也在为未来数月的更大上行空间进行布局。

不过,合约集中到期也带来一定风险。随着对冲仓位的解除,若现货价格脱离关键行权价区间,市场稳定性可能下降。

多头倾向的市场格局形成“双刃剑”:若无法实现突破,上述大量看涨期权或将成为“废纸”;反之,若持续走强,或引发由 Gamma 驱动的加速行情。

随着投资者不断展期、调整风险敞口,此次期权结算事件的后续影响料将在周末继续主导 $BTC 与 $ETH 市场波动。

多头情绪究竟能否转化为持续涨势,还是将遭遇市场阻力,将在衍生品压力充分释放后变得更加清晰。