长期以来,9 月在加密货币领域一直声名不佳。比特币和以太坊在这个月屡屡受挫,历史数据显示常常出现大幅回调或表现平平。9 月被广泛认为是加密货币表现最弱的月份,但 2025 年的情况在多个方面显得不同:这两种资产最近触及了新的历史高点,ETF 资金流动正在影响市场流动性,利率下调也重新成为可能。

问题在于,9 月的疲软是否会再次对加密货币造成影响,或者这一周期是否已经发生变化。而这两大加密货币巨头——比特币和以太坊——是否会再次同步波动,无论是涨是跌。或者其中之一的命运会有所改变?

比特币的交易所储备较去年 9 月下降了约 18.3%,而以太坊的储备则减少了约 10.3%。这显得颇为有趣,考虑到这两种资产目前的交易价格都接近其历史高点。

这两者都指向长期的积累趋势,因为在交易所准备出售的币越来越少。

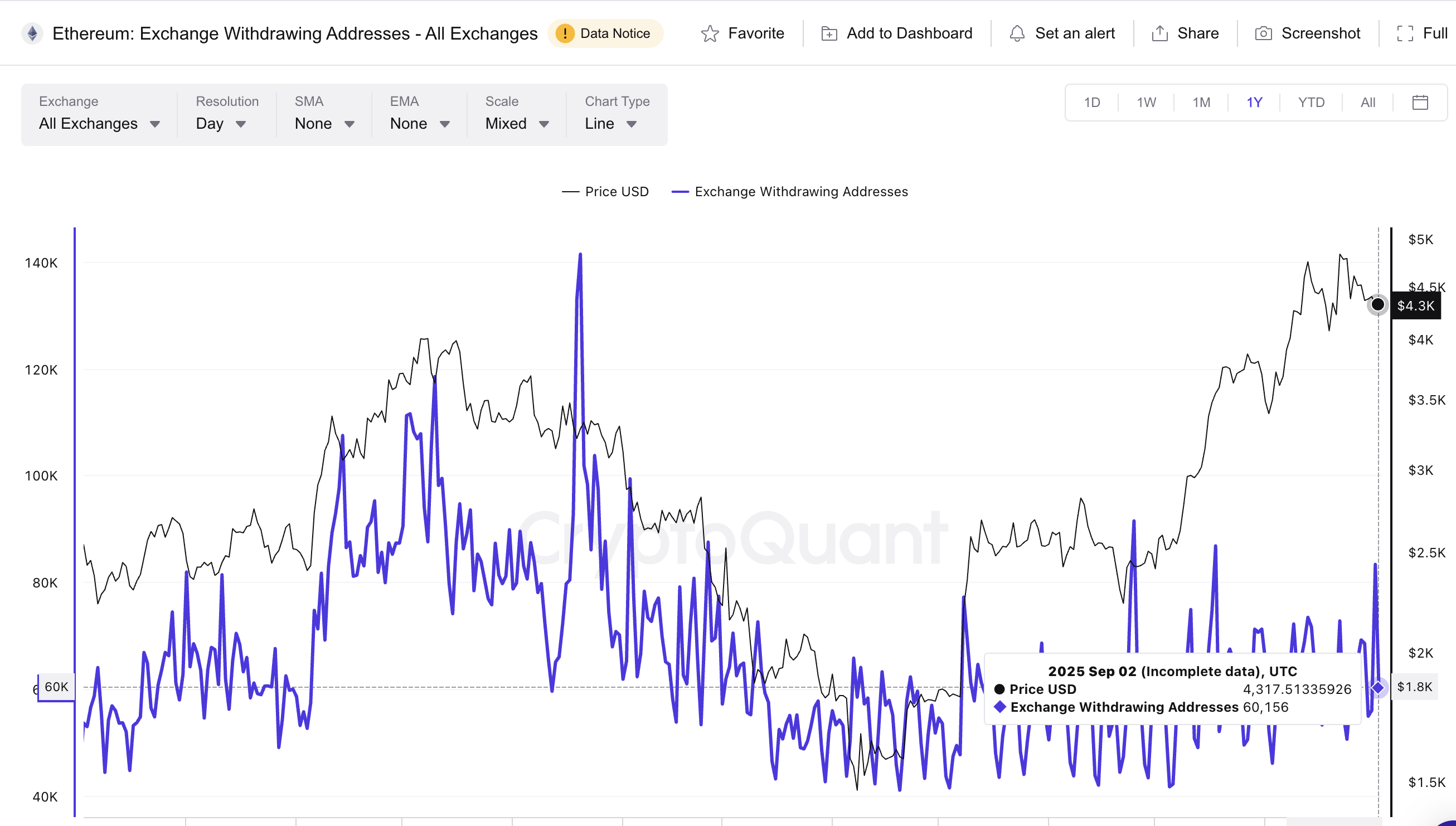

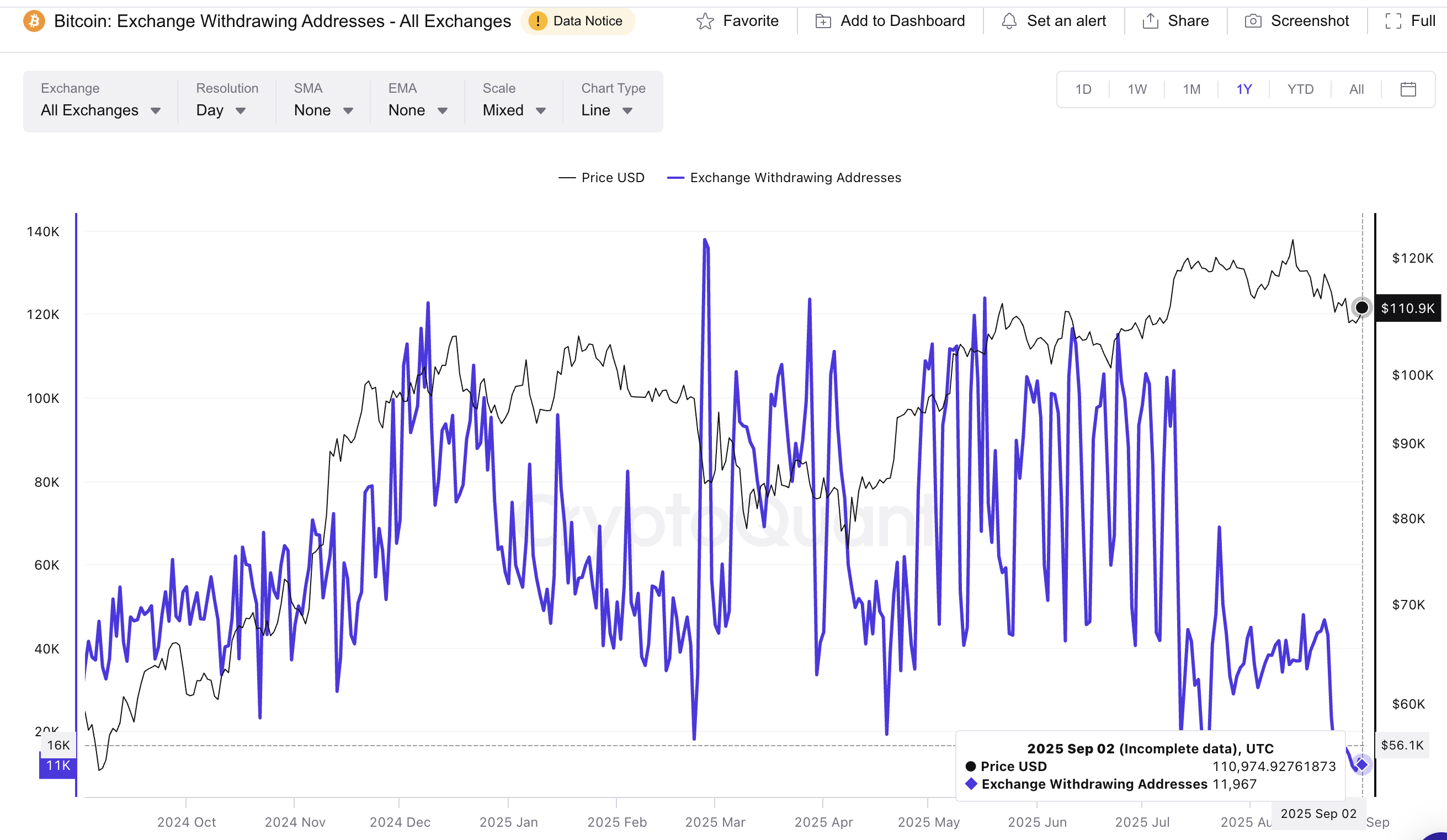

然而,提币地址则描绘了一个更复杂的图景。

以太坊的提币地址从 2024 年的 53,333 个增加到今年的超过 60,000 个,进一步支持了更强的自我托管和积累的看涨论点。

另一方面,比特币的提现地址数量从去年的 35,347 个急剧下降到发稿时的 11,967 个,这显示出对自我托管的偏好减弱,可能也意味着积累需求的疲软。然而,这个现象背后还有更多值得关注的地方。

尽管比特币的积累需求在数据上看似疲软,但如果 2025 年 9 月的降息等利好因素出现,仍有价格上涨的空间。鉴于比特币在 9 月份的 ETF 流入量通常比以太坊更强劲,提现地址数量的减少可能并非疲软的信号,而是为即将到来的需求做准备。

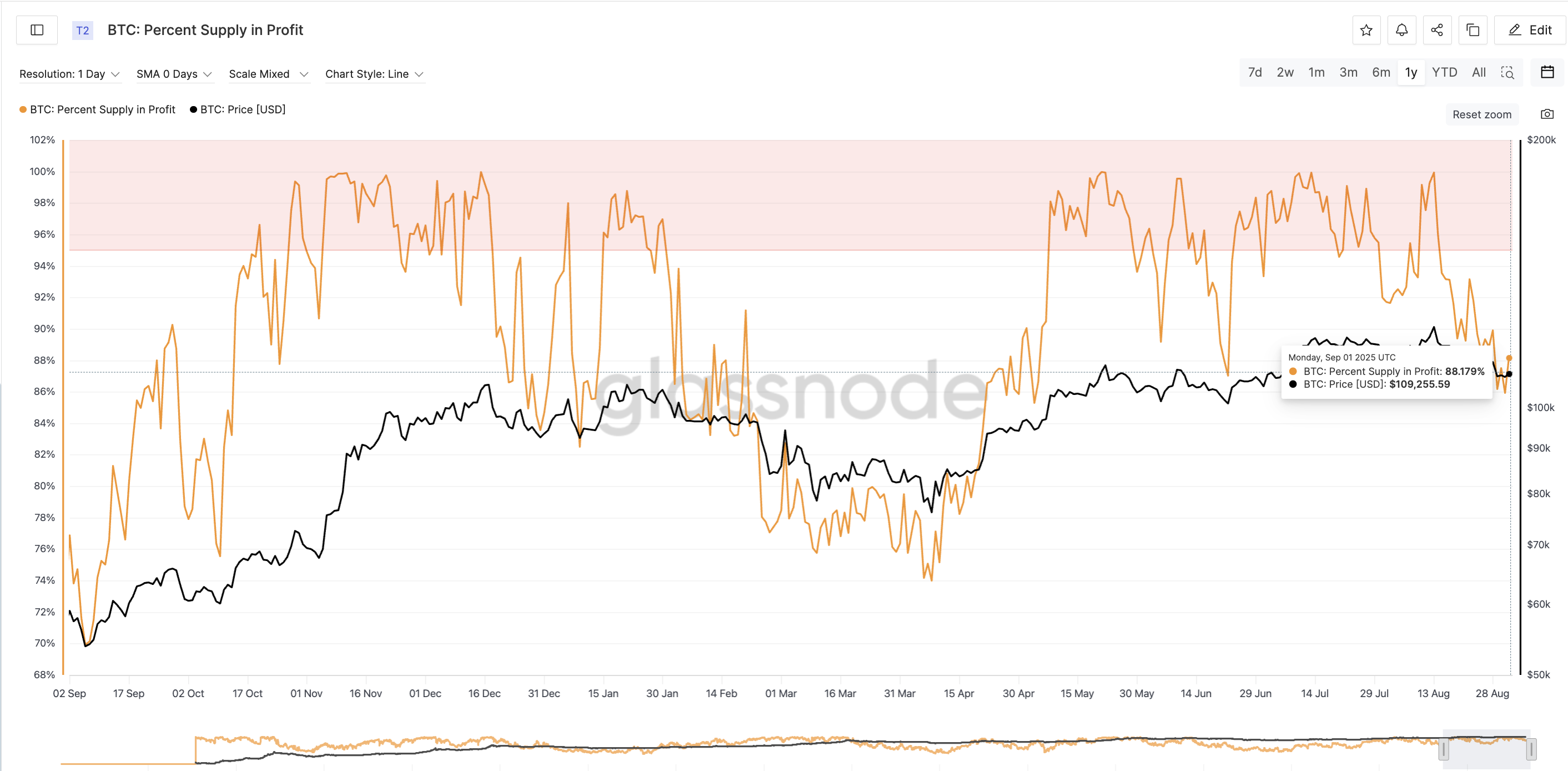

目前,比特币和以太坊的盈利供应比例都比一年前高得多。比特币的比例从 2024 年 9 月的 76.91% 上升到 2025 年 9 月的 88.17%。以太坊的比例则从 73.83% 跃升至 92.77%。

这意味着大多数持有者都处于盈利状态,历史上这通常会促使获利了结。

在通常是加密货币市场最疲软的月份中,这两种资产接近历史高点,9 月份可能会面临更大的抛售压力——除非有其他结构性资金流入来抵消。而单从数字来看,ETH 仍然是一个高风险的案例。

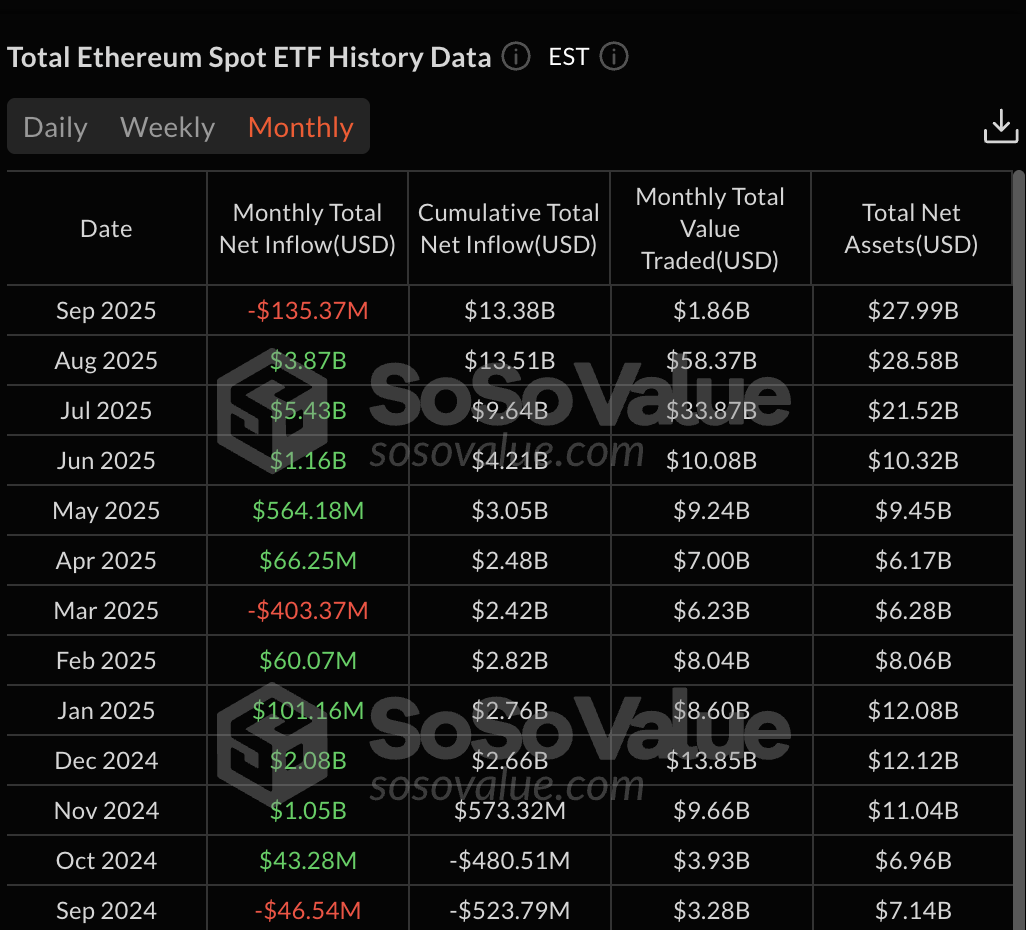

今年引入了一个过去的 9 月份没有的大规模变量:ETF 资金流入。自推出以来,比特币 ETF 吸引了约 545 亿美元的累计流入,而以太坊 ETF——这一较新的产品——则吸引了约 133 亿美元。

在过去 30 天内,以太坊 ETF 净流入 40.8 亿美元,而比特币 ETF 则出现了 9.2 亿美元的流出。这一对比让许多人认为 ETH 在本轮周期中占据优势。

但深入分析 2025 年 9 月的数据则显示出不同的情况。截至目前,以太坊 ETF 已经出现了近 1.35 亿美元的净流出。

这与去年 9 月的类似趋势相似,当时也是负面的。相比之下,比特币在今年 9 月初实现了 3.32 亿美元的净流入,与 2024 年 9 月 BTC ETF 录得 12.6 亿美元的收益相似。

这一模式表明,在 ETF 流动方面,9 月和降息一贯对 BTC 更为有利,而非 ETH。即便 ETH 在夏季有大量流入,其 9 月的表现仍显疲软。

正如 Jeff Dorman 所说:

“BTC 是黄金,但很少有人关心黄金。ETH 是一个应用商店——而科技投资是一个更大的市场,”他在 X 上说道。

这解释了为何 ETH 吸引了增长资本。然而,在加密货币最疲软的月份,结构性资金流仍然倾向于比特币。这种可能性正是我们在“活动撤出”部分中讨论的内容。

ETH/BTC 比率从去年 9 月的 0.043 下降到今天的 0.038。

这一下降显示出以太坊相对于比特币的表现不佳,尽管 ETF 势头强劲,但同比仍然落后。

与此同时,比特币的主导地位从 57.46% 上升到 58.82%,而以太坊的主导地位则从 15.02% 下降到 13.79%。

换句话说,即便以太坊在近期的 ETF 流动性上表现更佳,比特币依然保持着结构性领导地位。

这进一步说明了为何市场仍将 $BTC 视为风险基准,尤其是在加密货币表现最弱的月份。

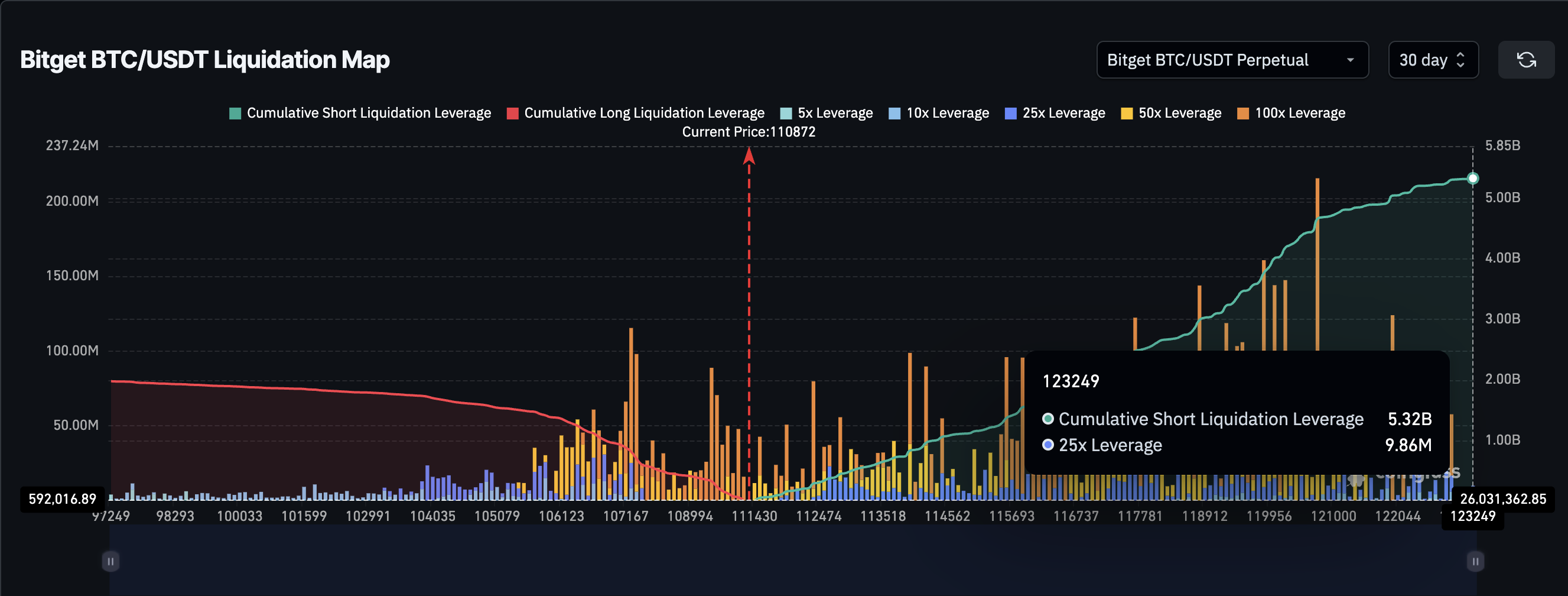

另一个短期因素是清算数据。在 30 天的时间框架内,比特币有 52.4 亿美元的空头头寸,而多头仅为 18.3 亿美元。这种不平衡增加了如果价格上涨,空头挤压的可能性。

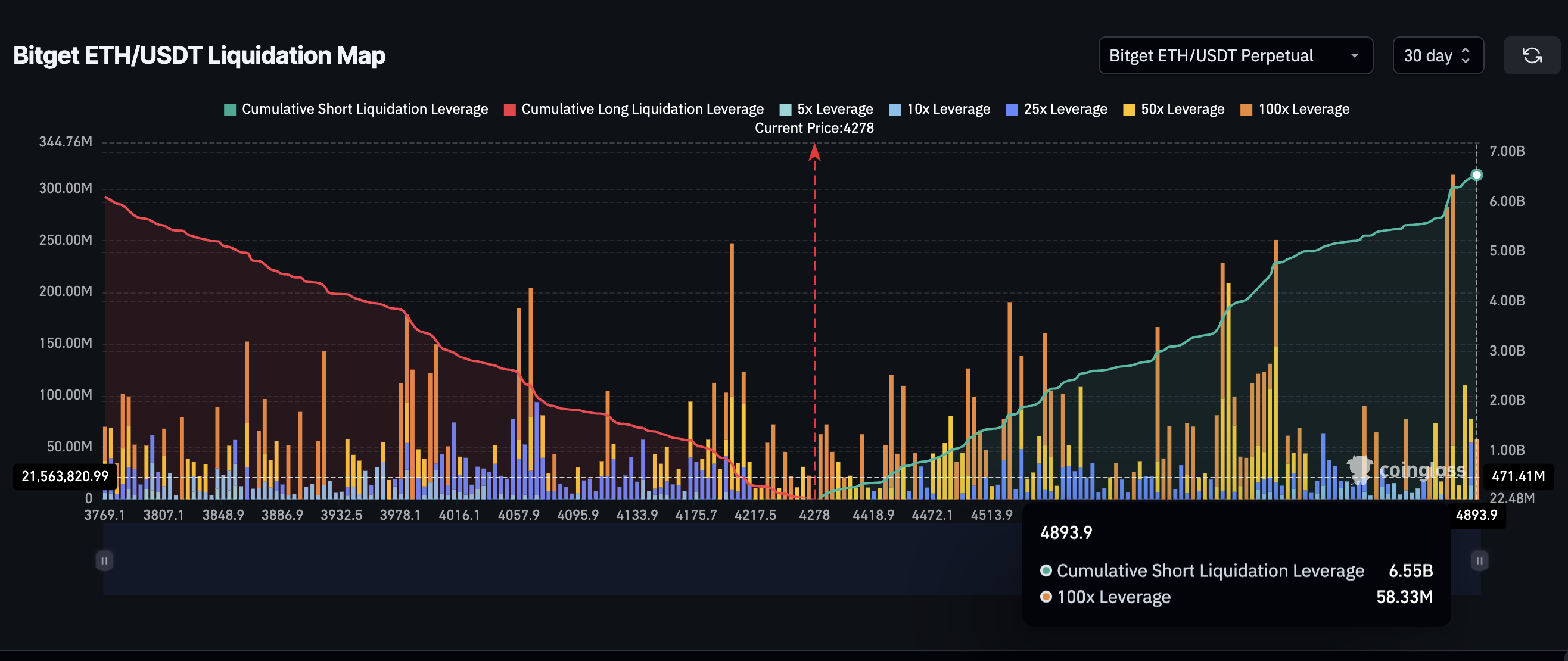

以太坊则显得更为平衡,空头为 65.5 亿美元,多头为 61 亿美元。

这种倾斜表明,如果 9 月份在通常是加密货币最弱的月份中出现意外上涨,比特币在被迫清算时更有可能大幅反弹。

X 社区也认为衍生品将在 9 月份发挥关键作用:

尽管有这些设置,分析师的预测仍然保持谨慎。对于比特币,他们警告称,如果未能守住 107,557 美元的支撑位,可能会导致更深的回调至 103,931 美元,尽管如果突破 111,961 美元附近的阻力位,上行仍有可能。

对于以太坊,情况同样不确定。分析师指出,阻力位在 4,579 美元附近,如果价格收于 4,156 美元以下,则存在下行风险。高利润供应和 RSI 信号的背离强化了震荡区间波动的基本情况。简而言之,如果九月的常规叙述成立,卖压仍将超过反弹尝试。

九月通常是加密货币表现最弱的月份,$BTC 和 $ETH 都显示出不佳的历史记录。2023 年和 2024 年的罕见涨幅并未改变这一趋势。

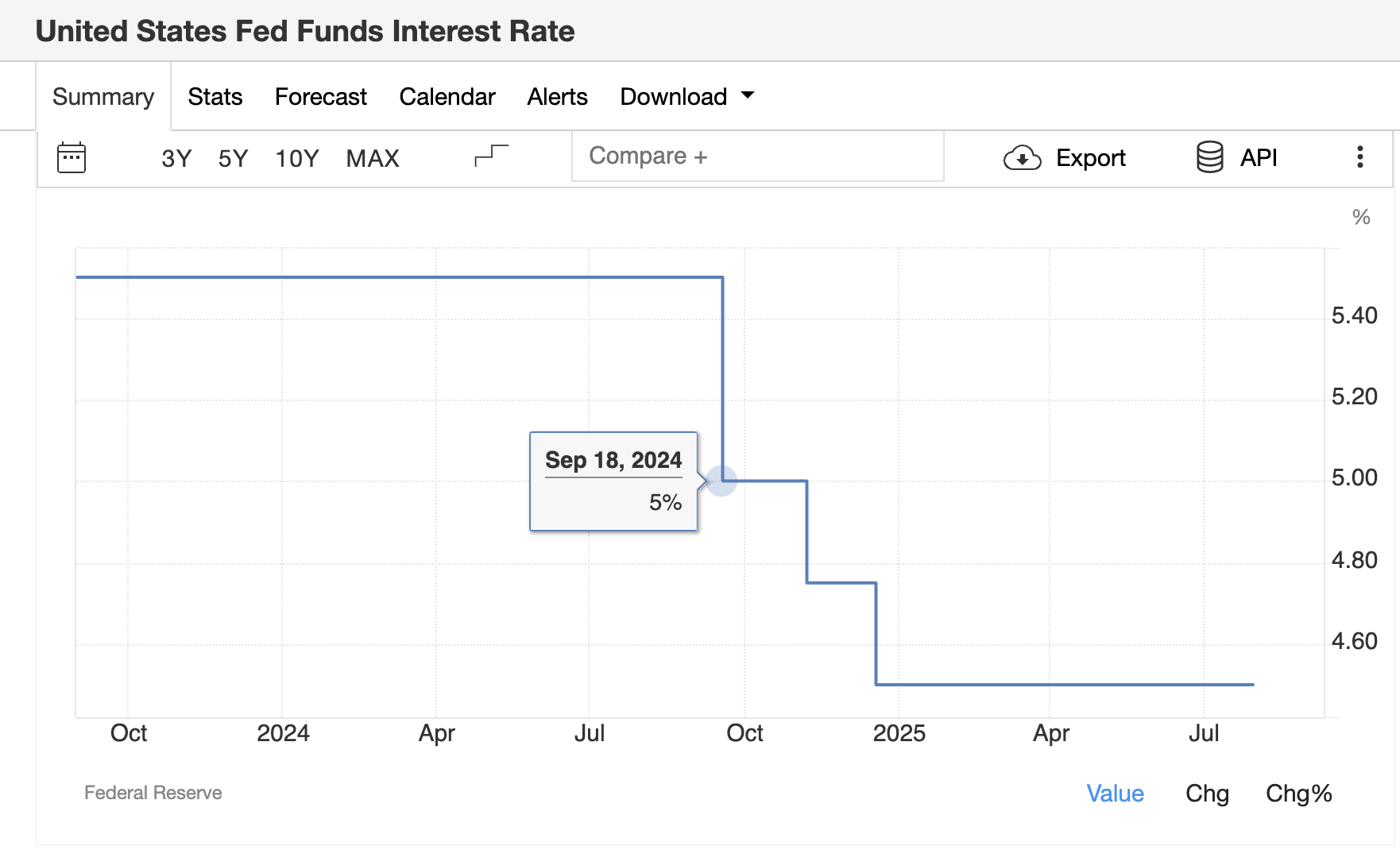

2025 年的情况有所不同:两种币种都接近历史高点,ETF 正在推动资金流动,预计将再次降息。上一次九月降息——2024 年的 50 个基点——与比特币的强劲资金流动(记得 ETF)一致,而非以太坊。

这一次,高利润供应和薄弱的自我托管仍然指向卖压。$BTC 和 $ETH 可能面临阻力,但如果有上行,比特币更有可能引领,因为积累需求据称在增加。与以太坊相关的山寨币可能无法受益,整个市场将承受压力。