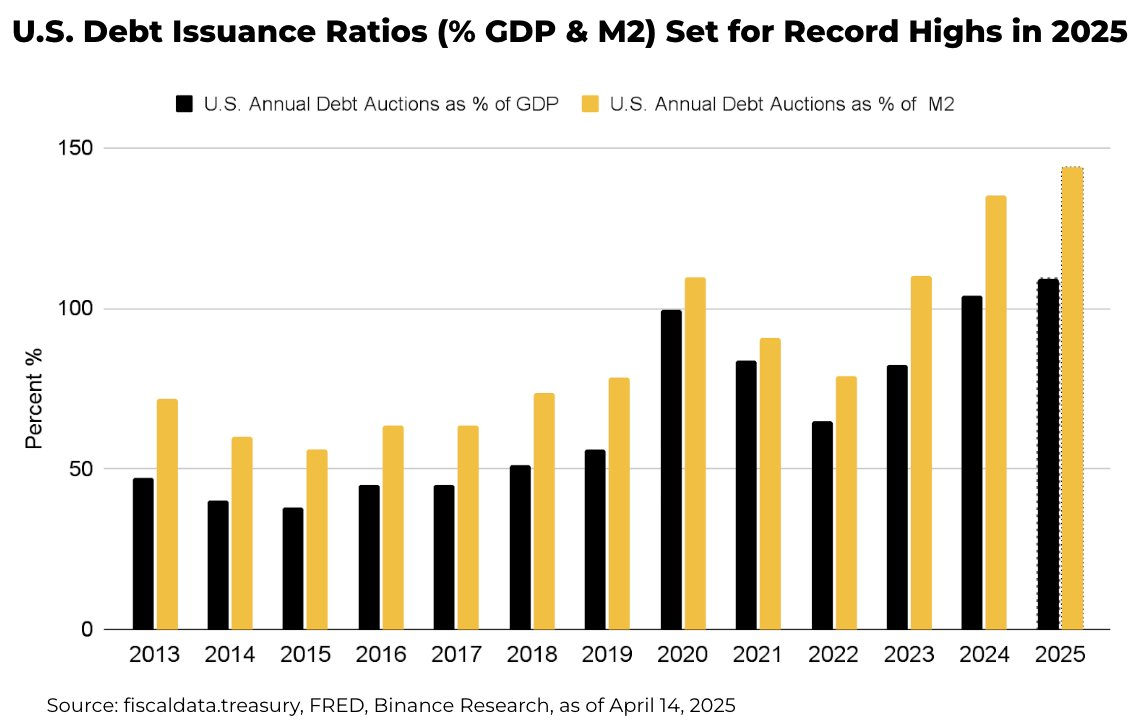

美國財政部計劃今年發行超過 31 兆美元的債券,約為 GDP 的 109% 和 M2 的 144%。這將創下歷史上最高的債券發行水平。這將如何影響加密貨幣市場?

龐大的供應可能推高殖利率,因為財政部的融資需求超過了市場需求。較高的殖利率增加了持有無收益資產(如 比特幣 和 以太坊)的機會成本,可能會吸引資金從加密貨幣市場流出。

整個情況可能取決於外國對美國債券的需求。海外投資者持有約三分之一的美國債務。

任何需求減少——無論是由於關稅或投資組合再平衡——都可能迫使財政部提供更高的殖利率。殖利率上升往往會收緊全球流動性,使加密貨幣等風險資產的吸引力下降。

當殖利率上升時,股票和加密貨幣可能面臨拋售壓力。例如,在 2022 年債券拋售期間,比特幣隨著美債殖利率飆升而下跌超過 50%。類似情況的重演可能會考驗加密貨幣的吸引力。

同時,美元的強勢可能加劇逆風。隨著殖利率上升,美元通常會走強。美元走強使比特幣以美元計價的價格對海外買家來說更昂貴,從而抑制需求。

然而,加密貨幣具有獨特的特性。在極端貨幣擴張時期,例如疫情後,投資者轉向比特幣作為通脹對沖工具。

即使較高的殖利率抑制了投機性資金流入,加密貨幣的有限供應和去中心化特性可能會維持一定的買家興趣。

從技術上講,如果財政部發行引發更廣泛的宏觀波動,比特幣與殖利率的相關性可能會減弱。當債券市場受到貿易或財政政策衝擊時,交易者可能會轉向數字資產進行多元化,因為它們的走勢不一致。

然而,這一論點取決於持續的機構採用和有利的監管環境。

加密貨幣的流動性特徵也很重要。大規模債券銷售通常會消耗銀行儲備,從而收緊資金市場。

理論上,流動性緊縮可能會提升對 DeFi 協議提供的高於傳統貨幣市場的收益的需求。

整體而言,美國債務供應創紀錄,意味著殖利率上升和美元走強,這對於作為風險資產的加密貨幣來說將帶來波動性。

然而,加密貨幣作為抗通膨工具的敘述及其在多元化投資組合中的技術角色演變,可能會緩和波動性。市場參與者應關注外國需求趨勢和流動性狀況,作為加密貨幣下一步走勢的關鍵指標。