关于 CLARITY 法案的讨论,焦点多集中在银行与加密企业围绕稳定币收益权展开的博弈。尽管外界普遍将其解读为一项市场结构法案,这种表征却掩盖了一个更为深远却被忽视的关键议题。

一旦 CLARITY 法案落地,美国将正式确立受监管的加密行业角色,并将其隐性纳入《银行保密法》的合规范畴。即便法案并未明确硬性要求,却有可能推动“监管优先、合规先行”的模式固化,中间机构面临压力,不得不下架隐私币、放弃“隐私优先设计”,而国会还未就利弊权衡进行公开辩论。

本周一,加密行业资深人士与美国总统特朗普(Donald Trump)顾问团队就多项潜在妥协方案展开会谈,讨论仍聚焦于一项充满争议的市场结构法案。

会议由总统数字资产顾问委员会执行董事 Patrick Witt 主持,圆桌会议邀请了加密圈与传统银行领域的多位高层代表参加。

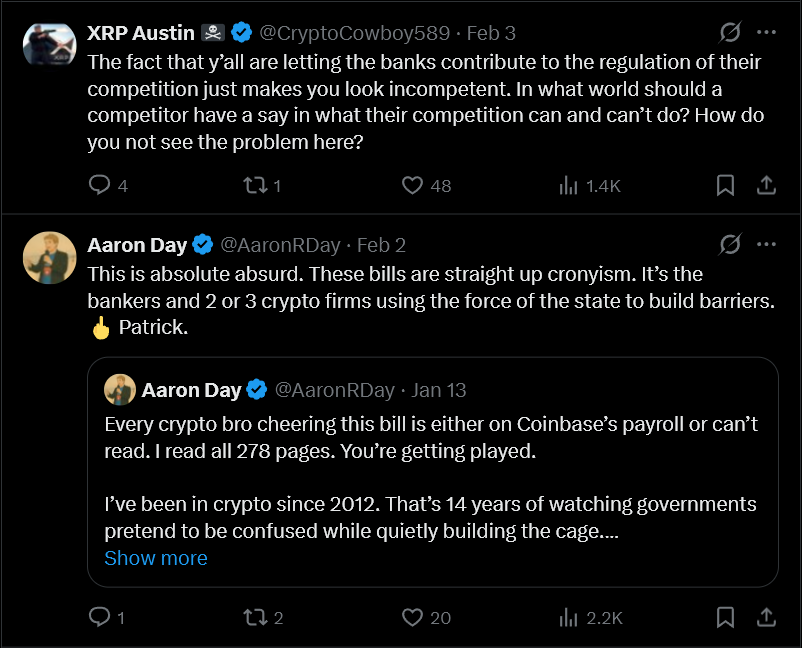

此次会谈再度加剧了加密行业与传统金融之间的矛盾与分歧。

不少批评人士质疑,为何华尔街能够参与制定针对其核心业务直接竞争产品的立法。尤其是持有收益权的稳定币,被普遍视为银行存款的直接威胁。

但在热议“稳定币收益权”争夺战的表象之下,关于“隐私”这一同样重大的焦点则几乎被忽视。

CLARITY 法案自诩为“市场结构框架”,承诺为美国加密行业提供明确监管指引,帮助监管机构厘清职责归属,为市场参与者带来长期诉求的合规清晰度。

但法案带来的影响远非仅限于划定监管边界。

法案一旦明确界定如中心化交易所、稳定币发行人等受监管加密角色,实际上就将这些主体深度嵌入现有金融体系之中。

这些角色一旦获得法律承认,即使法案没有明确规定链上业务如何适用《银行保密法》,合规要求也将不可避免地压向市场参与者。

由于缺乏操作层面的具体指引,关键决策将交由中间机构自行把关与设定——而非由国会直接裁定。

在实际操作中,交易所和托管机构普遍采用广泛的身份核查、更严密的交易监控及更全面的数据收集。通过这些举措,行业实际上确立了事实上的标准,尽管相关法规尚未对其作出明确要求。

在这一监管背景下,主打隐私保护的项目无疑将面临最大的合规压力和代价。

BSA 要求金融机构完成客户身份验证并监测可疑活动。具体而言,这意味着机构要了解用户身份,并在发现预警信号时主动向监管机构上报。

然而,这项法律并未要求持续、全链路的透明度,也没有规定必须随时将每一笔交易与个人身份精准对应。

尽管如此,币安(Binance)、Coinbase、Circle 等主要加密企业,实际上已经按照最高级别的透明度标准运行。他们在法律尚不明确的情况下,将 BSA 合规等同于链上极致可追溯性,以最大限度降低监管风险。

这一做法体现在对交易可追溯性的严格要求,以及对限制交易可见性的协议持回避态度。中心化交易所通常会拒绝上架主打隐私的加密货币(如 $Monero、$Zcash),这一举措并非出于 BSA 明文规定,而是出于合规风险的预防需要。

值得注意的是,CLARITY 法案目前尚未明确 BSA 如何适用于注重隐私与伪匿名机制显著不同于传统金融体系的区块链环境。这种“空白”具有重要意义。

关键义务未被界定的情况下,CLARITY 法案有可能让业界默认采取 BSA 最为保守、监控力度最强的解读方式。

因此,那些坚守密码朋克精神的参与者,尤其是依赖隐私工具和服务的用户及开发者,将首当其冲受到最严厉的限制。