聯準會宣布降息後,主要的鯨魚錢包開始大量投入資金,持有以太坊(ETH)多頭部位。這些變動顯示出對ETH上漲空間的強烈信心。它們也會增加整體風險。

多項因素顯示,若缺乏有效風險管理,他們的多頭部位可能很快面臨清算。

鯨魚對以太坊多頭部位的信心如何?

鯨魚的行為清楚反映了當前的情緒。

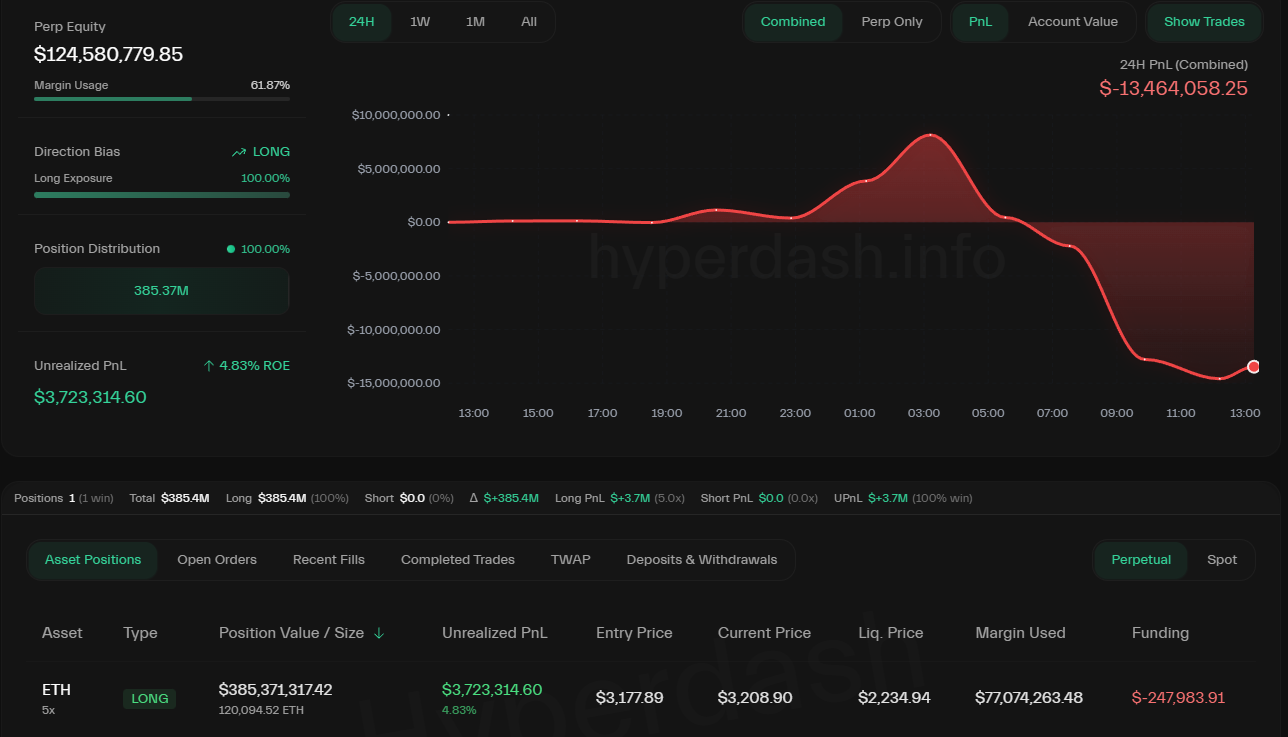

鏈上追蹤帳號 Lookonchain 報導 ,一位知名的巨人,被視為比特幣原創,最近將 Hyperliquid 的多頭部位 擴大至 120,094 ETH。清算價格僅有2,234美元。

目前該頭寸顯示24小時PnL虧損超過1350萬美元。

同樣地,另一位知名交易者 Machi Big Brother 持有價值 6,000 ETH 的多頭倉位,清算價格為 3,152 美元。

此外,鏈上數據平台 Arkham 報導 ,這位預測 10/10 市場崩盤的中國鯨魚交易員目前持有 3 億美元 ETH 的 Hyperliquid 多頭部位。

以太坊多頭部位的鯨魚活動反映了他們對近期價格上漲的預期。然而,在這種樂觀情緒背後,卻隱藏著來自以太坊槓桿水準的重大風險。

ETH 槓桿正達到危險的高點

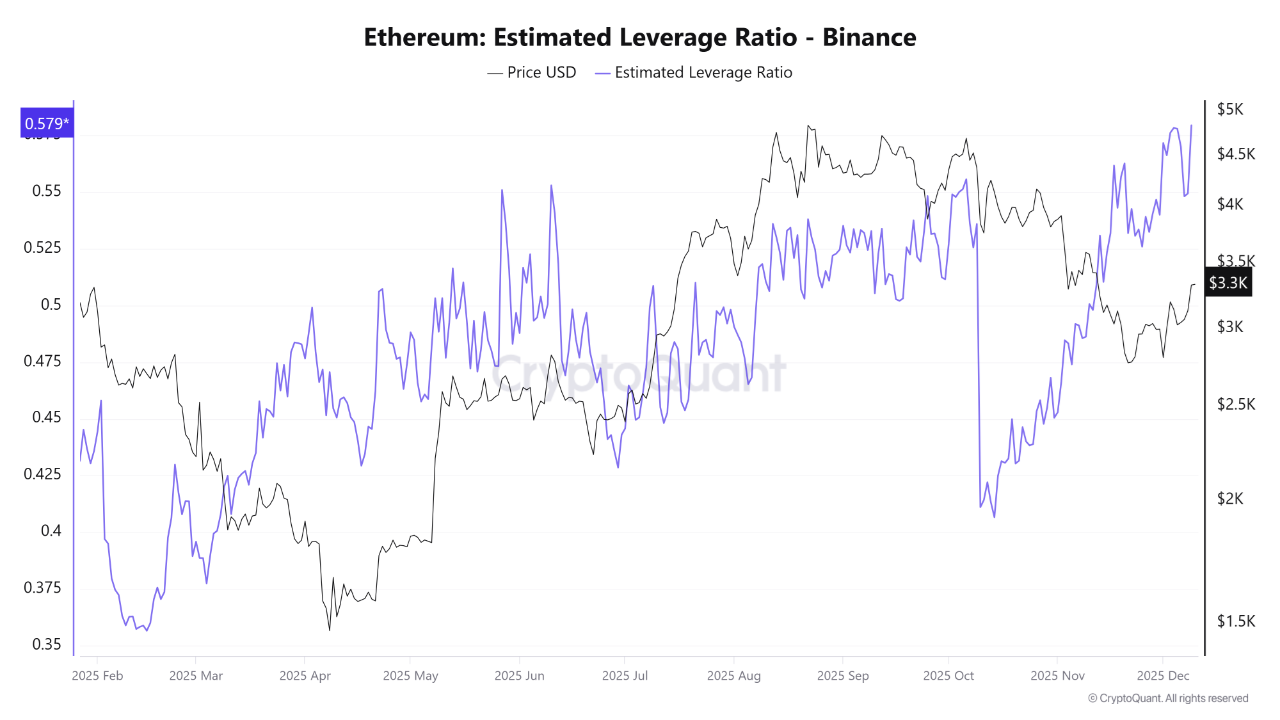

CryptoQuant 數據顯示,ETH 在幣安的估計槓桿比率已達 0.579,為歷史新高。這個水準顯示槓桿使用極為積極。即使是小幅的價格波動也可能引發多米諾骨牌效應。

「如此高的槓桿比率意味著槓桿融資的未公開合約量增長速度快於平台上實際資產的量。分析師 Arab Chain 表示,當這種情況發生時,市場會更容易受到價格突發波動的影響,因為交易者更容易面臨清算——無論是在上升趨勢還是下跌趨勢中。

歷史資料顯示,類似的高點通常與強烈價格壓力期同時出現,且常預示當地市場高點。

現貨市場走弱增加了更多風險

現貨市場也顯示出明顯的弱勢跡象。加密市場觀察者Wu Blockchain 報告 指出,2025年11月主要交易所現貨交易量較10月下降了28%。

BeInCrypto 的另一份報告指出, 穩定幣流入交易所的金額下降了 50%,從八月的 1580 億美元降至截至今日的 780 億美元。

綜合而言,現貨購買力低、槓桿高及穩定幣儲備縮減,降低了 ETH 的回復能力。這些條件可能使鯨魚多頭部位面臨 重大清算風險。